Neste mercado intensamente disputado, cerca de 90% da receita atual podem migrar para fornecedores de software, grandes empresas de tecnologia e outros concorrentes

O setor de pagamentos no varejo é uma indústria rica e promissora, com receita global estimada em US$ 356 bilhões e crescimento anual projetado de 6% nos próximos 5 anos, de acordo com a Bain & Company. A projeção de crescimento não é apenas para pagamentos alternativos, como carteiras digitais e métodos conta-a-conta – inclui meios tradicionais, como cartões de crédito e débito. Em muitos países, os consumidores continuam a substituir o dinheiro por outros métodos, ao passo que nos principais mercados em desenvolvimento, como Brasil e Índia, o uso de cartões está se ampliando, mesmo com a introdução da infraestrutura de pagamentos conta-a-conta em tempo real pelos bancos centrais.

Por aqui, a previsão é que a receita desse mercado tenha um crescimento de 9% nos próximos cinco anos. Uma característica do mercado brasileiro é que tanto consumidores quanto empresas atravessam mudanças no comportamento de compra, com ampliação dos pagamentos digitais. Em seu relatório, a Bain prevê que mais de 80% do pool da receita atual no Brasil corre o risco de mudança de propriedade, ocasionado pela evolução dos hábitos de compra e a maturação das plataformas digitais como players de pagamento relevantes para os clientes.

Isso porque, por trás da tendência geral de crescimento, a concorrência tem se intensificado nas contas de varejistas e consumidores. Na próxima década, é possível que as principais empresas de tecnologia e software tenham uma participação significativa no volume e nas receitas de pagamentos em muitos mercados. No mercado global, uma estimativa da Bain aponta que até 90% da receita atual de pagamentos corre o risco de mudar de propriedade. Para resistir aos insurgentes inovadores e permanecer relevantes para os clientes, os bancos, o sistema de processamento e os emissores de cartões serão forçados a revisar boa parte de sua estratégia, programas de marketing e vendas, parcerias e tecnologias.

Software e pagamentos: melhor juntos

O impulso do financiamento incorporado ao varejo demonstra o valor de uma proposta de software e pagamentos “melhor juntos”. A Bain calcula que as receitas de pagamentos nos Estados Unidos, que passam por fornecedores independentes de software (ISVs), como Lightspeed e Toast, vão crescer 66%, alcançando US$ 17 bilhões até 2026. O lançamento de ofertas de ISV será mais lento no Reino Unido e na União Europeia devido à natureza fragmentada de idiomas no mercado europeu.

Grandes companhias de tecnologia também criaram empresas de pagamentos com enorme lucratividade, redução de preços para comerciantes e com posições de carteira eletrônica que ajudam a controlar seu relacionamento com o cliente. Algumas, como Apple e Google, usam agora métodos de pagamento proprietários com bons resultados. O Apple Pay, por exemplo, ocupa o segundo lugar no Net Promoter Score (NPS) entre as carteiras digitais, atrás apenas do PayPal. Quase metade dos usuários do Apple Card com idade entre 18 e 34 anos o consideram seu principal cartão de crédito, segundo uma pesquisa da plataforma NPS Prism, da Bain.

No entanto, mesmo essas potências de tecnologia enfrentam desafios, pois os governos têm ampliado a regulamentação do setor, retardando a expansão dessas empresas. A Meta, controladora do Facebook e do Instagram, há anos tem investido agressivamente em meios de pagamento, incluindo o esforço para permitir transações por meio de sua plataforma WhatsApp no Brasil e na Índia. No entanto, a demora na aprovação e as restrições de implementação paralisadas prejudicaram a entrada do WhatsApp Pay no mercado indiano.

Conta-a-conta veio para ficar

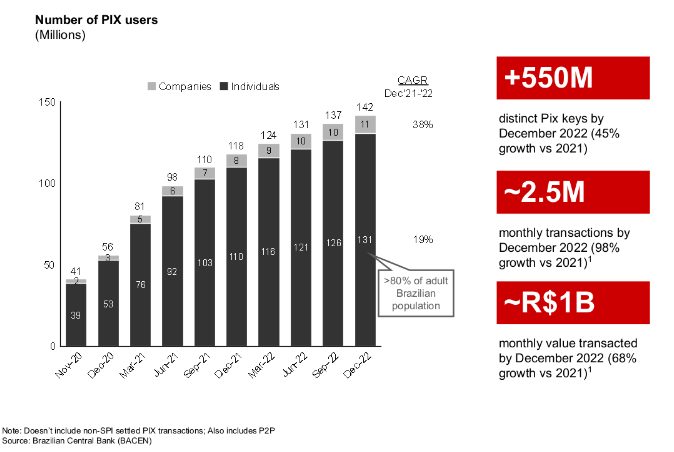

Os bancos centrais e as agências reguladoras continuam a promover o desenvolvimento da infraestrutura de pagamentos para possibilitar uma alternativa viável aos cartões e acelerar a substituição do dinheiro em espécie. O governo da Índia, por exemplo, lançou a Interface Unificada de Pagamento (UPI) em 2016, e seus aprimoramentos contínuos ajudaram o crescimento constante de valores, principalmente com transações ponto a ponto (P2P) e de pequeno valor. O PIX no Brasil seguiu uma trajetória semelhante, formando a espinha dorsal de novos produtos de pagamento e facilitando a substituição do dinheiro por transações eletrônicas.

A previsão é de que o volume de pagamentos tenha uma taxa de crescimento anual de aproximadamente 8% até 2026 no Brasil. Se considerarmos apenas o PIX, no mesmo período, o índice chega a 32%. Esse meio de pagamento vem substituindo outros métodos, principalmente o dinheiro, de forma muito rápida. A adoção do PIX é tão massiva (já alcança cerca de 80% da população adulta brasileira) que cerca de 84% dos donos de comércio no país já aceitam essa opção.